Immobilier de luxe à Rouen : villas, appartements et prestige

Découvrez le marché du luxe à Rouen : quartiers prisés, types de biens, prix et conseils pour acheter une villa,

Le compromis de vente est une étape clé dans toute transaction immobilière. Il engage juridiquement vendeur et acquéreur, officialisant leur volonté commune de conclure la vente sous certaines conditions. Rédiger un compromis complet et rigoureux est indispensable pour garantir une transaction sécurisée, éviter les litiges, et fluidifier la procédure jusqu’à la signature finale chez le notaire.

Au cœur de cette rédaction, la qualité et la complétude du dossier fourni au notaire jouent un rôle déterminant. En effet, le notaire ne pourra avancer dans la préparation de l’acte que si tous les documents nécessaires sont en sa possession. Parmi les éléments fondamentaux, figurent les conditions suspensives, notamment celles liées à l’obtention d’un prêt immobilier par l’acquéreur, qui conditionnent souvent la validité de la vente.

Cet article propose un panorama complet des documents requis pour rédiger un compromis de vente efficace, tout en mettant l’accent sur les spécificités et enjeux des clauses suspensives relatives au financement.

Le compromis de vente, souvent appelé « promesse synallagmatique de vente », est un avant-contrat qui engage les deux parties : le vendeur s’engage à vendre, et l’acquéreur à acheter, le bien immobilier. Ce document doit contenir un certain nombre de mentions obligatoires et précise les conditions de la vente, comme le prix, la description du bien, et les éventuelles conditions suspensives.

Il ne faut pas confondre le compromis avec la promesse unilatérale de vente. Dans cette dernière, seul le vendeur est engagé à vendre au bénéficiaire, qui lui, conserve la liberté d’acheter ou non. Le compromis engage les deux parties. Cela renforce son importance dans la sécurisation de la transaction.

Même si le compromis peut être rédigé par un agent immobilier ou un avocat, le notaire reste un acteur clé. Il garantit la conformité juridique, vérifie la situation juridique du bien, collecte les documents nécessaires et assure la sécurité juridique de la vente. Un dossier incomplet ralentit son travail et peut retarder la signature.

Une fois signé, le compromis lie les parties. Le vendeur ne peut plus se rétracter sans indemniser l’acquéreur, et l’acquéreur est également engagé à lever les conditions suspensives ou à renoncer à la vente. En cas de non-respect, des pénalités peuvent être appliquées.

Pour que le notaire puisse rédiger un compromis de vente fiable, clair et juridiquement sécurisé, il doit disposer d’un dossier complet et organisé. Ce dossier regroupe plusieurs catégories de documents essentiels, qui concernent à la fois les parties à la vente, le bien immobilier, et l’environnement juridique et administratif autour de la transaction.

Pièces d’identité des parties : Carte d’identité, passeport ou titre de séjour en cours de validité, pour identifier clairement vendeur et acquéreur.

Justificatifs de capacité juridique : Par exemple, si l’une des parties est une société, un extrait Kbis récent, les statuts, et la délibération autorisant la vente ou l’achat.

Mandat de représentation : Si une des parties agit par procuration (mandataire), le mandat écrit et signé doit être joint.

Titre de propriété : Document attestant de la propriété du vendeur, souvent délivré par le notaire ayant réalisé l’acquisition précédente.

Plan cadastral : Permet de localiser précisément le bien et délimiter ses parcelles.

Diagnostics techniques obligatoires :

Diagnostic de performance énergétique (DPE)

Amiante

Plomb

Termites

État des risques naturels, miniers et technologiques (ERNMT)

Gaz

Électricité

Assainissement non collectif, etc.

Règlement de copropriété et procès-verbaux d’assemblée générale : Si le bien est en copropriété, ces documents précisent les règles, charges et éventuels travaux votés.

Dernières quittances de charges : Pour informer l’acheteur des dépenses courantes.

Certificat de situation administrative : Permet de vérifier l’absence de procédures en cours (expropriation, préemption).

Certificat d’urbanisme : Informe sur les règles d’urbanisme applicables au terrain ou au bien.

Attestation de superficie (Loi Carrez) : Obligatoire pour les lots en copropriété, elle certifie la surface privative.

Taxe foncière et taxe d’habitation : Les avis d’imposition permettent de chiffrer les charges fiscales.

Situation hypothécaire : Certificat délivré par le bureau des hypothèques qui indique s’il existe des hypothèques ou autres privilèges grevant le bien.

Servitudes : Documents précisant les servitudes éventuelles (passage, canalisation, vue, etc.).

Situation locative : Bail en cours, quittances de loyer, état des lieux si le bien est loué.

Attestation de non-gage : Si un véhicule est lié à la vente (rare mais possible dans certaines ventes immobilières atypiques).

Travaux récents ou prévus : Devis, autorisations de travaux, permis de construire ou déclaration préalable si des modifications ont eu lieu.

Historique des sinistres : Déclarations auprès des assurances, expertises, réparations effectuées.

Diagnostic assainissement : En cas d’assainissement individuel, certificat de conformité.

Documents relatifs aux copropriétaires : Liste des copropriétaires, coordonnées du syndic.

Lorsqu’un acquéreur a besoin d’un financement bancaire pour acheter un bien immobilier, l’insertion d’une condition suspensive de prêt dans le compromis de vente est une étape essentielle pour sécuriser la transaction.

La condition suspensive de prêt est une clause dans le compromis de vente qui précise que la vente ne sera effective que si l’acquéreur obtient un prêt bancaire répondant à certains critères. Cette clause protège l’acquéreur : si le prêt est refusé, il peut annuler la vente sans pénalité et récupérer son dépôt de garantie.

En général, la durée est fixée à 30 à 60 jours après la signature du compromis.

Ce délai correspond à la période pendant laquelle l’acquéreur doit déposer son dossier de prêt et attendre la réponse de la banque.

Il est possible de demander une prolongation, mais elle doit être acceptée par le vendeur.

Le compromis doit indiquer le montant du prêt demandé : en général, un pourcentage du prix de vente (exemple : 80 % du prix).

Le taux d’intérêt maximum acceptable doit aussi être précisé : par exemple, un taux fixe ne dépassant pas 3,5 %.

Ces paramètres permettent de définir précisément les conditions financières acceptables pour l’acquéreur.

L’acquéreur doit faire preuve de diligence dans sa recherche de prêt.

Il doit déposer au moins une ou plusieurs demandes de prêt auprès d’établissements bancaires dans le délai imparti.

Il est conseillé de conserver tous les documents attestant des démarches entreprises (courriers, e-mails, refus, propositions).

S’il ne réalise pas ces démarches, il pourrait être considéré comme ayant renoncé à la condition suspensive.

Un dépôt de garantie est généralement versé lors de la signature du compromis : souvent 5 à 10 % du prix.

Ce montant est séquestré chez le notaire ou l’agence immobilière.

Si la condition suspensive n’est pas réalisée (prêt refusé), ce dépôt est restitué à l’acquéreur.

Si la condition suspensive est levée (prêt accordé), ce dépôt est imputé sur le prix de vente.

Si l’acquéreur ne respecte pas ses obligations de recherche de prêt ou ne fournit pas la preuve de refus, le vendeur peut demander la levée de la condition et éventuellement retenir le dépôt de garantie.

En cas d’acceptation du prêt, la condition est levée et la vente peut être finalisée.

Cette condition suspensive est un point clé pour sécuriser la transaction, tant pour l’acquéreur que pour le vendeur. Elle doit être rédigée avec précision pour éviter les litiges.

Outre la condition suspensive de prêt immobilier, plusieurs autres clauses peuvent être insérées dans un compromis de vente afin de protéger les parties, notamment l’acquéreur. Ces conditions sont essentielles pour sécuriser la transaction face à des imprévus juridiques, administratifs ou techniques.

Permis de construire, déclaration préalable, ou autres autorisations : lorsque l’achat concerne un terrain à bâtir, un projet de construction, ou une modification importante, la réalisation de l’opération dépend souvent de l’obtention d’autorisations administratives.

Le compromis peut prévoir que la vente est subordonnée à l’obtention de ces autorisations dans un délai fixé.

En cas de refus, l’acquéreur peut se désengager sans perdre son dépôt de garantie.

Dans certains cas, la collectivité locale (mairie, département) peut exercer un droit de préemption sur le bien vendu.

La vente est alors suspendue pendant la durée légale d’exercice de ce droit (généralement 2 mois).

La condition suspensive précise que la vente ne sera définitive que si la collectivité ne lève pas ce droit de préemption.

Si la préemption est exercée, le vendeur doit vendre à la collectivité et la vente est annulée pour l’acquéreur.

Certains diagnostics obligatoires (amiante, plomb, termites, etc.) peuvent révéler des anomalies importantes.

Le compromis peut prévoir une condition suspensive liée à la réalisation de ces diagnostics et à la possibilité pour l’acquéreur de se retirer si des risques majeurs sont détectés.

L’acquéreur peut prévoir une condition suspensive liée à la conformité du bien aux normes en vigueur (urbanisme, accessibilité, sécurité…).

Si des irrégularités graves sont constatées, la vente peut être annulée.

Parfois, l’acquéreur a besoin d’un financement supplémentaire (prêt relais, prêt personnel…).

Le compromis peut prévoir que la vente dépend de l’obtention de ce financement complémentaire.

Chaque condition doit être rédigée avec clarté, en fixant des délais précis et des critères objectifs. Cela évite les conflits et les litiges entre les parties.

Un compromis de vente ne peut être correctement rédigé par le notaire que s’il dispose d’un dossier complet, contenant tous les documents nécessaires pour vérifier la situation juridique, administrative, technique et financière du bien immobilier. L’absence de documents essentiels entraîne des retards importants et peut mettre en péril la signature de la promesse.

Pièces d’identité valides : cartes nationales d’identité, passeports, ou titres de séjour pour les personnes étrangères.

Statuts et extrait Kbis (pour les vendeurs ou acheteurs personnes morales).

Mandats de représentation s’il y a lieu (mandataire, procuration).

Titre de propriété : acte authentique d’acquisition ou attestation de propriété.

Dernier avis de taxe foncière et taxe d’habitation.

Plan cadastral pour situer précisément le bien.

Règlement de copropriété et états financiers (pour un lot en copropriété).

Documents d’urbanisme :

Certificat d’urbanisme (simple et opérationnel) récent.

Permis de construire, déclaration préalable, ou attestations de conformité, si travaux récents ou projet de construction.

Diagnostics techniques obligatoires :

Diagnostic de performance énergétique (DPE).

Amiante, plomb, termites, gaz, électricité, risques naturels et technologiques (ERNMT).

Surface Loi Carrez pour les lots en copropriété.

Certificats et attestations éventuels (conformité des installations, permis de construire purgé de tout recours).

Certificat de situation hypothécaire récent (pour vérifier les éventuelles charges ou hypothèques).

Attestation de non-gage (pour les biens avec droit au non-gage, comme certains terrains).

Relevé de situation du prêt en cours (en cas de crédit en cours sur le bien à vendre).

Estimation ou offre de prêt bancaire (pour l’acquéreur).

Offre de prêt bancaire ou attestation conditionnelle.

Dossiers administratifs liés aux autorisations d’urbanisme.

Documents prouvant l’absence de droit de préemption ou l’absence d’opposition.

Acte de division (pour les terrains ou copropriétés).

Certificat d’achèvement des travaux.

Documents relatifs aux servitudes éventuelles.

Attestations d’assurance pour certains cas spécifiques.

Pour que le notaire puisse rédiger un compromis rapidement et sans erreurs, le dossier doit être soigneusement constitué en amont, avec des documents à jour, complets et clairs.

Le mandataire doit :

Lister précisément les documents nécessaires ;

Anticiper les demandes du notaire ;

Contacter les administrations, services techniques, ou propriétaires précédents si besoin ;

Classer et nommer clairement chaque fichier transmis.

La constitution d’un dossier complet et rigoureux est la clé pour une transaction fluide. Le notaire pourra ainsi garantir une rédaction rapide et sécurisée du compromis, limitant les risques d’erreurs ou d’incompréhensions qui pourraient retarder la vente.

La rédaction du compromis de vente est une étape cruciale qui engage juridiquement vendeurs et acheteurs. Elle doit être effectuée avec rigueur et clarté afin d’éviter tout litige ultérieur.

Le compromis de vente est un contrat préliminaire qui fixe les conditions de la vente et engage fermement les parties, sous réserve des conditions suspensives.

Une fois signé, le compromis peut être exécuté forcé (obligation d’acheter et de vendre), sauf si une condition suspensive n’est pas levée.

Il sert également de base pour l’obtention du financement auprès des banques.

Identité complète des parties : vendeurs et acheteurs, avec leurs coordonnées.

Description précise du bien : adresse, superficie, nature, références cadastrales.

Prix de vente et modalités de paiement (acompte, solde, frais à la charge des parties).

Conditions suspensives :

Obtention du prêt par l’acheteur (avec délai, taux maximum, montant, durée…).

Obtention des autorisations administratives nécessaires.

Absence de droit de préemption.

Délais :

Durée de validité du compromis.

Délai pour la levée des conditions suspensives.

Date limite de signature de l’acte définitif.

Montant du dépôt de garantie (souvent 5 à 10% du prix) à verser à la signature du compromis.

Clauses relatives aux pénalités de retard ou indemnités en cas de non-réalisation de la vente.

Obligations des parties (accès au bien, entretien, état du bien…).

Mention du recours possible à une médiation en cas de litige.

Exactitude des informations : toute erreur peut entraîner la nullité du compromis ou des contestations.

Clarté des conditions suspensives : définir précisément les critères et les délais pour éviter toute ambiguïté.

Contrôle des diagnostics : s’assurer qu’ils soient valides et conformes.

Mention des servitudes, charges, hypothèques : informations cruciales pour l’acheteur.

Inclusion des annexes : documents techniques, réglementaires, plans, diagnostics, certificats.

Signature des parties : indispensable, en original ou par voie électronique sécurisée.

Réception d’un exemplaire signé par chaque partie.

Le notaire veille à la conformité légale du compromis et à la sécurité juridique.

Le mandataire ou agent immobilier assiste les parties dans la collecte des documents, la compréhension des clauses et la signature.

L’acheteur et le vendeur doivent être informés clairement de leurs droits et obligations.

Une rédaction rigoureuse et complète du compromis est la clé d’une transaction réussie, sans risques inutiles ni surprises. Elle permet de sécuriser juridiquement l’engagement des parties et de préparer sereinement la signature de l’acte définitif.

Une condition suspensive est une clause du compromis de vente qui suspend l’exécution définitive du contrat tant qu’un événement précis ne s’est pas produit. Si cette condition n’est pas remplie dans le délai imparti, le compromis devient caduc et les parties sont libérées de leurs obligations, sans pénalité.

Parmi toutes les conditions suspensives, la plus fréquente est celle liée à l’obtention d’un financement bancaire.

Elle protège l’acheteur, qui ne veut pas être engagé s’il ne parvient pas à financer l’achat.

Elle sécurise aussi le vendeur, car le compromis ne se transforme en vente définitive que si l’acheteur dispose bien des fonds.

Le délai pour obtenir le prêt est strictement encadré, souvent autour de 30 à 60 jours.

Sans cette clause, l’acheteur pourrait être contraint d’acheter même sans financement, ce qui est très risqué.

Pour être valable et sécurisante, la clause doit préciser plusieurs points :

Durée du délai : le temps donné à l’acheteur pour obtenir une réponse de la banque, généralement 30 à 60 jours à partir de la signature du compromis.

Montant maximal du prêt : doit correspondre au montant nécessaire pour financer l’achat, avec une marge si besoin.

Taux d’intérêt maximal accepté : souvent fixé pour éviter que l’acheteur soit lié à un prêt trop coûteux.

Durée maximale du prêt : parfois précisée pour éviter des offres de financement trop éloignées.

Obligation de recherche active de financement : l’acheteur doit justifier d’avoir effectué des démarches sérieuses et multiples (ex : fournir preuves de demandes de prêt).

Déclaration sur l’honneur : attestant que l’acheteur a fait tout son possible pour obtenir un prêt.

Faire des demandes de prêt rapidement : afin de respecter les délais et éviter la nullité de la condition.

S’assurer que la demande de prêt couvre bien le montant indiqué dans le compromis.

Suivre l’instruction bancaire de près, fournir tous les justificatifs demandés.

Informer le vendeur ou le notaire en cas de difficulté ou de refus.

S’assurer d’avoir plusieurs propositions de prêt, notamment en comparant les taux et conditions.

Respecter le formalisme : tout refus ou acceptation doit être formalisé pour être opposable.

Le notaire vérifie que la clause est bien insérée dans le compromis.

Il conseille les parties sur les délais et modalités.

Les agents immobiliers doivent accompagner l’acheteur dans ses démarches et relayer les informations importantes.

Ils peuvent aussi jouer un rôle de médiation en cas de difficultés.

Obtention des autorisations administratives (ex : permis de construire).

Absence de droit de préemption.

Obtention de certificats ou diagnostics complémentaires.

Levée de servitudes ou charges éventuelles.

La condition suspensive d’obtention de prêt est une protection essentielle dans un compromis de vente. Sa rédaction précise, son respect strict des délais, et la transparence dans les démarches sont indispensables pour sécuriser la transaction, éviter les litiges et permettre à toutes les parties de procéder sereinement à la signature de l’acte définitif.

Dès la signature du compromis, l’acheteur doit rapidement :

Constituer un dossier complet comprenant ses justificatifs d’identité, de revenus (bulletins de salaire, avis d’imposition), ses relevés bancaires, ses justificatifs de charges et dettes, et tout document requis par la banque.

Définir précisément ses besoins : montant, durée, type de prêt (amortissable, in fine, à taux fixe ou variable).

Solliciter plusieurs établissements financiers pour comparer offres et négocier les conditions.

La banque étudie la solvabilité de l’acheteur (revenus, apport personnel, taux d’endettement).

Elle analyse le bien à financer (valeur, localisation, état).

La décision peut être rapide ou prendre plusieurs semaines selon la complexité du dossier.

L’acheteur doit être réactif pour fournir tous les documents complémentaires demandés.

En cas d’acceptation, la banque remet une offre de prêt formelle.

L’acheteur doit respecter un délai de réflexion de 10 jours avant d’accepter l’offre.

L’offre acceptée déclenche la levée de la condition suspensive dans le compromis.

En cas de refus, la condition suspensive n’est pas levée, ce qui permet à l’acheteur de se désengager sans pénalité.

L’acheteur doit démontrer une démarche active et sincère.

Il doit multiplier les demandes, ne pas se contenter d’une seule proposition.

Il doit conserver toutes les preuves (courriers, mails, réponses des banques).

En cas de difficulté, il peut solliciter un courtier en prêt immobilier.

Permis de construire, déclaration préalable, ou autres autorisations peuvent être nécessaires.

Le compromis prévoit un délai pour obtenir ces documents.

Le non-respect de cette condition peut annuler la vente.

Certaines collectivités ont un droit de préemption sur les ventes.

Le compromis est soumis à un délai d’examen par ces collectivités.

Si un droit de préemption est exercé, la vente est annulée.

Vérification de l’absence de servitudes empêchant l’usage ou la revente du bien.

Le compromis peut inclure une condition suspensive liée à la levée ou régularisation de ces charges.

Rédiger clairement chaque condition dans le compromis, avec des délais précis.

Prévoir les modalités de preuve des démarches entreprises.

Anticiper les risques en multipliant les sources de financement.

Impliquer le notaire et les professionnels dès le départ pour accompagner l’acheteur.

Communiquer régulièrement entre acheteur, vendeur, notaire et agents immobiliers pour éviter les malentendus.

Se limiter à une seule demande de prêt au lieu de multiplier les démarches.

Ne pas respecter les délais imposés dans le compromis.

Fournir un dossier bancaire incomplet ou désorganisé.

Ne pas communiquer clairement avec le notaire ou l’agent immobilier.

Omettre de demander un taux maximum ou durée maximale dans la condition suspensive, exposant l’acheteur à un prêt trop cher.

Négliger les autres conditions suspensives (droit de préemption, permis de construire).

Identifier toutes les conditions suspensives.

Noter les délais impartis pour chaque condition.

Rassembler justificatifs et documents bancaires nécessaires.

Prévoir un apport personnel suffisant.

Solliciter plusieurs banques ou un courtier.

Comparer les offres reçues.

Répondre rapidement aux demandes complémentaires.

Conserver tous les échanges et preuves.

Transmettre l’offre de prêt acceptée.

Lever la condition suspensive avant le délai prévu.

Rechercher d’autres solutions de financement.

Utiliser la clause de condition suspensive pour se désengager sans frais.

Outil pratique pour agences immobilières et mandataires

Récupérer le titre de propriété complet

Fournir le dernier avis de taxe foncière

Obtenir le plan cadastral et plan de masse

Vérifier la présence et validité des diagnostics immobiliers (amiante, plomb, termites, DPE, gaz, électricité…)

Demander un certificat d’urbanisme si nécessaire

Collecter les pièces d’identité valides des vendeurs

Collecter les pièces d’identité valides des acheteurs

Si vendeur est une personne morale, joindre les statuts et K-bis à jour

Vérifier et joindre le mandat de vente signé (type de mandat : exclusif, simple, etc.)

Obtenir le règlement de copropriété complet

Joindre les comptes rendus des dernières assemblées générales

Fournir l’état daté établi par le syndic

Vérifier la situation hypothécaire et fournir attestation d’absence d’hypothèque

Joindre le certificat de conformité éventuel

Définir clairement la condition suspensive de prêt (oui/non)

Indiquer le montant du prêt envisagé

Préciser la durée maximale du prêt acceptée

Mentionner le taux d’intérêt plafond convenu

Joindre l’engagement formel de recherche de financement signé par l’acheteur

Préciser si un séquestre est prévu, son montant et ses modalités

Relever le dernier règlement intérieur de copropriété

Obtenir le relevé de charges du dernier exercice fiscal

Confirmer la propriété des parties communes concernées

Joindre les procès-verbaux d’assemblées générales mentionnant des décisions impactant la vente

Préciser et documenter toutes servitudes, droits de passage ou particularités

Préparer un dossier complet, organisé, avec des fichiers nommés clairement

Accompagner l’envoi d’une note explicative sur le contexte de la négociation

Vérifier la complétude avec le notaire avant l’envoi final

Confirmer la bonne réception du dossier par le notaire et son démarrage de traitement

Collaborer régulièrement avec le notaire ou ses collaborateurs lors de la constitution du dossier

Anticiper la collecte des documents en contactant en amont les différentes administrations ou services

S’assurer que chaque pièce est à jour et bien lisible pour éviter les retards

Maintenir une communication transparente entre toutes les parties (vendeurs, acheteurs, notaire, agence)

Éviter de négliger aucun document même s’il semble secondaire

Cet outil de contrôle rigoureux garantit la constitution d’un dossier solide, permettant au notaire de rédiger rapidement un compromis sécurisé, limitant les allers-retours et les blocages.

Découvrez les propriétés let belles demeures à vendre en France : châteaux, villas, appartements d’exception sur le portail Propriétés De Charme.

Propriétés De Charme : portail immobilier de luxe de vente de maisons de luxe, villas prestigieuses et propriétés de caractère, en France et à l’international. Il s’adresse aux amateurs d’immobilier de prestige, à la recherche de propriétés rares offrant un cadre de vie exceptionnel.

Que vous soyez en recherche pour un achat immobilier de luxe ou un propriétaire vendeur, ou même une agence immobilière de prestige, explorez nos conseils et nos articles sur la thématique de l’immobilier de luxe, les tendances du marché, les destinations prestigieuses et bien plus encore.

Découvrez le marché du luxe à Rouen : quartiers prisés, types de biens, prix et conseils pour acheter une villa,

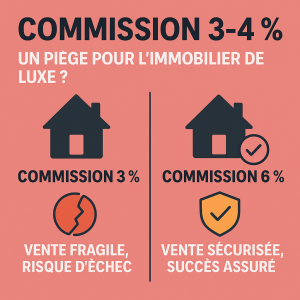

Commission de 3% dans l’immobilier dévalorise le service. Choisissez une agence qui offre un accompagnement sur-mesure pour maximiser la valeur

Découvrez le marché de l’immobilier de luxe en Guadeloupe et publiez vos annonces sur Propriétés de Charme, le portail dédié

Découvrez le marché immobilier de luxe à Cannes : prix, quartiers prisés, tendances 2025 et opportunités d’investissement pour particuliers et

Comparer les annonces

ComparerPlease enter your username or email address. You will receive a link to create a new password via email.